年間20万円以上の不動産所得がある場合、原則として確定申告をする必要があります。

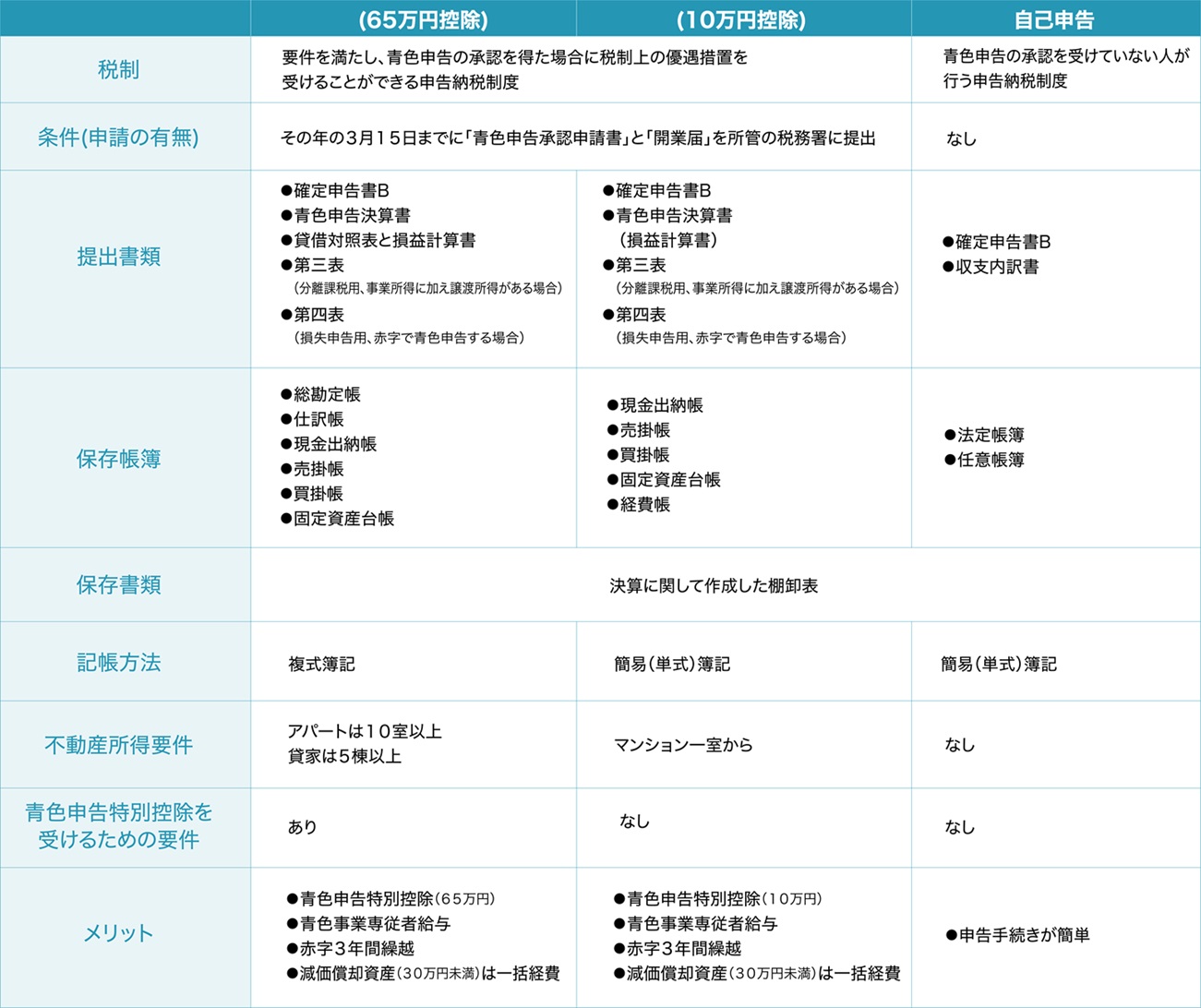

確定申告には「青色申告」「白色申告」があり、それぞれにメリット・デメリットがあります。

ここでは「青色申告」と「白色申告」の違いや、申告条件などについてご紹介します。

不動産所得とは

賃貸経営で得られた総収入金額から必要経費を差し引いた金額を「不動産所得」といい、「総収入」には主に下記の項目が含まれます。

・家賃

・名義書換料、承諾料

・更新料

・敷金や保証金などのうち、返還を要しないもの

・共益費などの名目で受け取る電気代、水道代や掃除代など

また、「必要経費」に含まれる主な項目は以下の通りです。

・税金(不動産取得税、登録免許税、固定資産税、印紙税、事業税など)

・ローンの金利

・仲介手数料

・管理会社への業務委託手数料

・修繕費

・清掃費

・損害保険料

・減価償却費

・司法書士・税理士への報酬

・広告宣伝費

・共用部分で必要な水道光熱費

確定申告「青色申告」と「白色申告」の違いとは?

確定申告とは毎年1月1日から12月31日までの1年間の収入から経費等を差し引いて所得額を算出し、そこから納める税金の額を計算して国(税務署)に申告する制度です。

一般的に、会社員として給与が支払われている場合は、勤務先で年末に源泉徴収が行われるため確定申告を行う必要はありません。

しかし、個人事業主やフリーランスなど事業所得がある場合や、会社員であっても年収が2,000万円を超える場合、副業や株式売買など2か所以上から20万円を超える給与が支払われている場合、収入金額が一定以下の給与所得者や年金受給者であっても副業で20万円を超える所得がある場合などは個人で確定申告を行う必要があります。

確定申告には、「白色申告」と「青色申告」があり、自身でどちらかを選んで申告をすることが可能です。

「青色申告」で確定申告をする場合は「開業届」と「青色申告承認申請書」を税務署に提出する必要があり、提出されていない場合は自動的に「白色申告」となります。

また、提出には期限があり、「開業届」の申請期間は、開業日が1月1日から1月15日までの場合は3月15日まで、1月16日以降の場合は開業から2か月以内と定められています。

【白色申告のメリット・デメリット】

白色申告の最大のメリットは、記帳や申告時に提出する書類が少なく、初心者でも比較的簡単に申告ができる点にあります。

白色申告では「売上」「収入」「経費」「その他の業務に関する費用」の大きく4項目で記帳する「簡易簿記」を採用しています。簡易簿記式ではすべての取引を細かく付ける必要はなく、日々の合計金額をまとめて記載する方法が認められているため、簿記の知識がない人でも簡単に作成することが可能です。

ただし赤字の繰り越しは不可、家族への給与支払いは経費扱いとされないなど、青色申告に比べると控除など税制面でのメリットはありません。

【白色申告で準備が必要・保存するべき書類一覧】

●書類申請

確定申告書B、収支内訳書

●保存帳簿

法定帳簿(収入金額や必要経費を記載した帳簿):保存期間7年

任意帳簿(業務に関して作成した上記以外の帳簿):保存期間5年

【青色申告のメリット・デメリット】

同様に青色申告においても、白色申告と同様に記帳と帳簿書類の保存が義務付けられています。

青色申告の記帳方法は仕訳を行って資産・負債の増減や収益・費用の増減を記入する「複式簿記」と「簡易簿記」から選べ、「簡易簿記」で確定申告を行うと控除額は10万円、「複式簿記」では最大65万円の控除が適用されます。

「複式簿記」は手間や時間を要しますが、大きなメリットがあるといえるでしょう。

また、3年間の赤字繰り越しが可能になる、家族へ支払った給与を「事業専従者控除」として経費扱いとされる点もメリットです。

【青色申告で準備が必要・保存するべき書類一覧】

●書類申請

確定申告書B

青色申告決算書

貸借対照表と損益計算書

第三表

第四表

●保存書類

総勘定帳

仕訳帳

現金出納帳

売掛帳買掛帳

固定資産台帳

※すべて保存期間は7年

不動産所得による確定申告は「青色申告」、「白色申告」どちらを選ぶべき?

不動産所得については、条件によって控除が受けられるかどうかが決められています。

まず、「青色申告」については、「不動産所得又は事業所得を生ずべき事業を営んでいること」が前提であり、下記の場合は65万円控除の対象となります。

・マンション、アパート等については、貸与することのできる独立した室数がおおむね10室以上であること。

・独立家屋の貸付けについては、おおむね5棟以上であること。

「5棟10室基準」に満たない場合でも、賃料や規模に応じて、または「駐車場を50台以上貸している」「建物が駐車場になっている」なども65万円控除の対象となる場合がありますので、管轄の税務署に確認してみましょう。

不動産所得の確定申告を「青色申告」で行う際のメリットを以下にまとめました。

・最大65万円の特別控除を受けられる

※「e-taxによる申告(電子申告)または電子帳簿保存」の要件を満たす必要があります。要件が満たされない場合は55万円の控除になるため注意が必要です。

・事業専従者(配偶者や親族)の給与を経費に算入可能

・滞納家賃を経費として計上可能

・少額備品を全額経費に算入可能

・損失の繰越しや繰戻しが可能

「白色申告」も「青色申告」も実際の作業工程としてはさほど差がないため、これから不動産投資を考えている人や、これまで白色申告を続けてきた人においても、青色申告への切り替えをおすすめします。

面倒な帳簿付けも、会計ソフトを使えば比較的簡単です。

ワンルームを貸し出している小規模事業者であっても、最大10万円の控除を受けることができるので、確定申告に備えてしっかりと帳簿を付けておきましょう。